本文关于理财产品投资自有资产,据

亚洲金融智库2021-04-30日讯:

1.什么是自有资产

1、自有资产是指股东出资形成的资本金、资本盈余以及其运行结果累积留存收益。

它们统称为所有者权益,本质上归属出资人股东·。银行自有资本,又称为银行资本金,或所有者权益。

国际上的商业银行大多数是股份制的,其自有资本金指银行股东的投资和税后留存的利润。我国四家国有独资商业银行的自有资本主要来源于财政拨款和税后利润。

股份制商业银行的自有资本主要包括:股本、资本盈余、未分配利润、公积金和风险准备金,这些资金代表着对商业银行的所有权。2、自有资产的计算方式是等于公司股东权益除以资产总值,该比值越高,说明公司自有资本越多,负债越少,其资本结构越健全。

是证券财务分析里的重要指标。

2.自有资金进行投资理财有哪些概况

1、投资额度:公司及控股子公司使用不超过人民币20,000万元的自有资金进行投资理财;在前述额度内,资金可以滚动使用。

2、投资品种:主要选择投资于安全性高、流动性好、低风险、短期(不超过1年)的保本型理财产品,包括但不限于购买银行固定收益型或保本浮动收益型的理财产品。但前述投资不涉及《深圳证券交易所中小企业板上市公司规范运作指引》中所规定的风险投资品种。

3、资金来源:公司及控股子公司自有资金。本次投资理财额度占公司2019年末经审计净资产的8.25%,属于公司董事会权限,无须提交公司股东大会审议批准。

4、投资期限:自公司董事会审议通过之日起2年内。 5、投资实施负责人:董事长;投资操作具体负责部门:财务部。

3.自有资产是什么

1、自有资产是指股东出资形成的资本金、资本盈余以及其运行结果累积留存收益。

它们统称为所有者权益,本质上归属出资人股东·。银行自有资本,又称为银行资本金,或所有者权益。

国际上的商业银行大多数是股份制的,其自有资本金指银行股东的投资和税后留存的利润。我国四家国有独资商业银行的自有资本主要来源于财政拨款和税后利润。

股份制商业银行的自有资本主要包括:股本、资本盈余、未分配利润、公积金和风险准备金,这些资金代表着对商业银行的所有权。2、自有资产的计算方式是等于公司股东权益除以资产总值,该比值越高,说明公司自有资本越多,负债越少,其资本结构越健全。

是证券财务分析里的重要指标。

4.什么叫公司的“自有资产”

“自有资产”即自有资金,是“借入资金”的对称。企业为进行生产经营活动所经常持有、能自行支配而不需偿还的资金。西方私营企业的自有资金。主要来自股东的投资及企业的未分配利润。

在社会主义制度下,全民所有制企业的自有资金,主要是国家财政拨款及企业的内部积累。另外,企业在生产经营过程中,由于结算时间上的客观原因而经常地、有规律地占用的应付款,如应付税金、应交利润、预提费用等定额负债,在财务上亦视同企业自有流动资金参加周转。

集体所有制企业的自有资金,主要是股金、公积金、公益金及其他专用资金。

扩展资料:

中国正式出台银行理财子公司管理办法 适度放宽自有资金使用范围

经过为期一个月的征求意见后,中国银保监会2018年12月2日晚间正式发布《商业银行理财子公司管理办法》。值得注意的是,与之前征求意见稿相比,此次官方适度放宽了银行理财子公司自有资金使用范围。

据介绍,《理财子公司管理办法》为此前发布“理财新规”的配套制度,与“资管新规”和“理财新规”共同构成理财子公司开展理财业务需要遵循的监管要求。本次办法对“理财新规”部分规定进行了适当调整,使理财子公司的监管标准与其他资管机构总体保持一致。

对比之前的征求意见稿,此次官方吸收各方合理意见后作出一些调整。在股权管理方面,银保监会采纳市场机构反馈意见,在鼓励各类股东长期持有理财子公司股权、保持股权结构稳定的同时,为理财子公司下一步引入境内外专业机构、更好落实银行业对外开放举措预留空间。

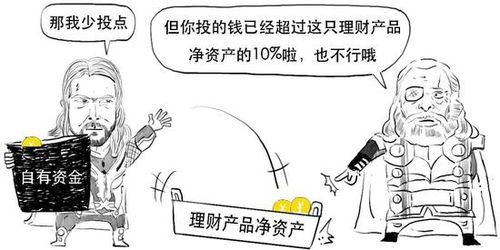

在自有资金投资方面,参照同类资管机构监管制度,适度放宽自有资金使用范围,允许理财子公司在严格遵守风险管理要求前提下,将一定比例的自有资金投资于本公司发行的理财产品。

在内控隔离和交易管控方面,参照同类资管机构监管制度,在投资管理与交易执行职能相分离、建立公平交易制度和异常交易监控机制、对理财产品的同向和反向交易进行管控,以及从业人员行为规范等方面进一步细化了监管要求。

银保监会表示,上述举措将有利于强化银行理财业务风险隔离,优化组织管理体系,推动银行理财回归资管业务本源;培育和壮大机构投资者队伍,引导理财资金以合法、规范形式进入实体经济和金融市场;促进统一资管产品监管标准,更好保护投资者合法权益,有效防控金融风险。

参考资料来源:搜狗百科-自有资金

参考资料来源:中国经济网-中国出台银行理财子公司管理办法 适度放宽自有资金使用范围

专题推荐: