本文关于法律法规合规评价记录表,据

亚洲金融智库2021-04-21日讯:

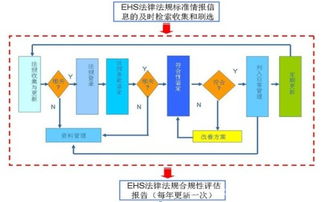

1.合规性评价的评价

GB/T24001-2004/ISO14001:2004

4.5.2 合规性评价

4.5.2.1为了履行遵守法律法规要求的承诺,组织应建立、实施并保持一个或多个程序,以定期评价对适用法律法规的遵循情况。

组织应保存对上述定期评价结果的记录。

4.5.2.2组织应评价对其他要求的遵守情况。这可以和4.5.2.1中所要求的评价一起进行,也可以另外制定程序,分别进行评价。

组织应保存对上述定期评价结果的记录。

2.银行合规操作与法律风险防范会议记录

面对激烈的竞争,各家商业银行都在服务上下功夫,因此,基于营销需要,信贷人员往往在经办业务中不自觉地对客户(特别是老客户、优质客户)作出某些迁就。但是随着借款人的法律意识的提高,存在着借款人及保证人的“道德风险”,容易产生法律纠纷。本文围绕具体信贷业务中容易疏忽的几个细节问题来探讨商业银行信贷人员应注意的潜在法律风险。

1.关于签章方面

目前,部分信贷人员往往注意借款人(或保证人)在借款合同、最高额担保合同、贴现等合同上审查单位公章及法定代表人私章,而疏忽了法定代表人签字。这可能存在两种潜在风险:一是企业经办人道德风险,即未经企业法定代表人授权,私自盖章获取贷款或给其他企业提供保证;二是企业法定代表人的道德风险,即企业法定代表人以其未签字为由,不承认债务或保证责任。因为根据《合同法》第54条、《担保法》第30条相关规定,借款人和保证人可以“合同意思表示不真实”为理由提出抗辩。

防范此类风险的对策是:对于经常发生贷款的客户,要求其法定代表人签署一份“委托授权书”给企业经办人,信贷员须注意这份“委托授权书”法定代表人签字的真实有效(须当面验证);对于不常发生贷款的客户,特别是个人客户,确保每笔合同都有签字(不会签字的客户,盖私章并加按指纹)。

2.关于抵押物财产共有人的签字及共有人与抵押人关系证明问题

根据《担保法司法解释》第54条关于“共同共有人以其共有财产设定抵押,未经其他共有人的同意,抵押无效”的规定,信贷人员在办理抵押贷款时,须要求抵押物财产共有人签字或公司“董事会同意抵押决议书”(企业财产设定抵押情况),在实际经办过程中还须注意以下细节:

以私房设定抵押的,在很多情况下房产证上没有登记共有人,这在大部分房管部门办理抵押登记时,登记部门会要求共有人签字(实际上是替银行把了一关);但在有些地方的房管部门办理抵押登记时,登记部门未作此要求,在这种情况下,即使取得了合法的“他项权利证书”,也会因此项抵押未经共有人同意而导致无效。

尽管《新婚姻法》规定婚前财产不属于共有财产,但信贷人员并不能因此而忽略了共有人的签字。因为《新婚姻法》的司法解释又规定,夫妻一方的财产不因婚姻关系的延续而成为共有财产,但夫妻双方另有约定的除外。这个司法解释说明了只要夫妻双方有一张书面约定,那么婚前财产又可以成为共有财产。因此夫妻单方同意的抵押行为(即使是单方的财产)很可能归于无效。同时,在办理抵押贷款过程中,须注意提供共有人与抵押人的关系以此确定是否是真实的共有人。

3.关于公司“董事会同意抵押或保证决议书”真实合法性问题

对于公司制企业提供的抵押或保证,银行要求企业出具“董事会同意抵押或保证决议书”,这是一项非常重要的法律文书。必须确保其真实性,在信贷操作中要注意两点:一方面,注意董事会人数问题。根据《公司法》,有限责任公司的董事会人数是3-13人,股份有限公司的董事会人数是5-19人,这要审查公司的章程及企业的相关资料,确定该公司董事会人数,及规定的表决比例(如二分之一或三分之二以上通过为有效),如果全体股东都有签字则更好;另一方面,须注意董事签字的真实性。这在实际工作中可能有些难度,这就要求信贷人员掌握必要的办事艺术,即如何做到既不引起客户反感又能有效防范部分商业银行的信贷风险。

4.关于企业出具抵押承诺书的有效性问题

信贷实践中,由于企业产权证书不齐或其他原因无法办理抵押登记,企业仅签订了抵押合同或抵押承诺书。众所周知,银行要求企业办理抵押的初衷是为了获得对抗第三人的优先权,而根据《担保法》第41条关于“当事人以本法第42条规定的财产抵押的,应当办理抵押物登记,抵押合同自登记之日起生效”的规定,这说明仅出具抵押承诺书或抵押合同而没有办理抵押物登记手续的,抵押行为无效,也就是对于抵押财产,银行无法获得对抗第三人的优先权。

5.关于抵押物财产保险单上“第一受益人为银行”的约定的重要性问题

根据保险相关法律法规规定,被保险人为第一受益人。因此,若不约定银行为第一受益人的话,有可能在出险时,部分商业银行无法获得保险赔偿。

当然,以上列出的只是其中几个问题,实际信贷工作中存在着更多、更复杂的情况,这就要求商业银行信贷人员必须保持清醒头脑,对于客户既应尊重,又应以防范风险为底线,做到有礼有节。

3.银行合规操作与法律风险防范会议记录

面对激烈的竞争,各家商业银行都在服务上下功夫,因此,基于营销需要,信贷人员往往在经办业务中不自觉地对客户(特别是老客户、优质客户)作出某些迁就。

但是随着借款人的法律意识的提高,存在着借款人及保证人的“道德风险”,容易产生法律纠纷。本文围绕具体信贷业务中容易疏忽的几个细节问题来探讨商业银行信贷人员应注意的潜在法律风险。

1.关于签章方面目前,部分信贷人员往往注意借款人(或保证人)在借款合同、最高额担保合同、贴现等合同上审查单位公章及法定代表人私章,而疏忽了法定代表人签字。这可能存在两种潜在风险:一是企业经办人道德风险,即未经企业法定代表人授权,私自盖章获取贷款或给其他企业提供保证;二是企业法定代表人的道德风险,即企业法定代表人以其未签字为由,不承认债务或保证责任。

因为根据《合同法》第54条、《担保法》第30条相关规定,借款人和保证人可以“合同意思表示不真实”为理由提出抗辩。防范此类风险的对策是:对于经常发生贷款的客户,要求其法定代表人签署一份“委托授权书”给企业经办人,信贷员须注意这份“委托授权书”法定代表人签字的真实有效(须当面验证);对于不常发生贷款的客户,特别是个人客户,确保每笔合同都有签字(不会签字的客户,盖私章并加按指纹)。

2.关于抵押物财产共有人的签字及共有人与抵押人关系证明问题 根据《担保法司法解释》第54条关于“共同共有人以其共有财产设定抵押,未经其他共有人的同意,抵押无效”的规定,信贷人员在办理抵押贷款时,须要求抵押物财产共有人签字或公司“董事会同意抵押决议书”(企业财产设定抵押情况),在实际经办过程中还须注意以下细节: 以私房设定抵押的,在很多情况下房产证上没有登记共有人,这在大部分房管部门办理抵押登记时,登记部门会要求共有人签字(实际上是替银行把了一关);但在有些地方的房管部门办理抵押登记时,登记部门未作此要求,在这种情况下,即使取得了合法的“他项权利证书”,也会因此项抵押未经共有人同意而导致无效。 尽管《新婚姻法》规定婚前财产不属于共有财产,但信贷人员并不能因此而忽略了共有人的签字。

因为《新婚姻法》的司法解释又规定,夫妻一方的财产不因婚姻关系的延续而成为共有财产,但夫妻双方另有约定的除外。这个司法解释说明了只要夫妻双方有一张书面约定,那么婚前财产又可以成为共有财产。

因此夫妻单方同意的抵押行为(即使是单方的财产)很可能归于无效。同时,在办理抵押贷款过程中,须注意提供共有人与抵押人的关系以此确定是否是真实的共有人。

3.关于公司“董事会同意抵押或保证决议书”真实合法性问题 对于公司制企业提供的抵押或保证,银行要求企业出具“董事会同意抵押或保证决议书”,这是一项非常重要的法律文书。必须确保其真实性,在信贷操作中要注意两点:一方面,注意董事会人数问题。

根据《公司法》,有限责任公司的董事会人数是3-13人,股份有限公司的董事会人数是5-19人,这要审查公司的章程及企业的相关资料,确定该公司董事会人数,及规定的表决比例(如二分之一或三分之二以上通过为有效),如果全体股东都有签字则更好;另一方面,须注意董事签字的真实性。这在实际工作中可能有些难度,这就要求信贷人员掌握必要的办事艺术,即如何做到既不引起客户反感又能有效防范部分商业银行的信贷风险。

4.关于企业出具抵押承诺书的有效性问题 信贷实践中,由于企业产权证书不齐或其他原因无法办理抵押登记,企业仅签订了抵押合同或抵押承诺书。众所周知,银行要求企业办理抵押的初衷是为了获得对抗第三人的优先权,而根据《担保法》第41条关于“当事人以本法第42条规定的财产抵押的,应当办理抵押物登记,抵押合同自登记之日起生效”的规定,这说明仅出具抵押承诺书或抵押合同而没有办理抵押物登记手续的,抵押行为无效,也就是对于抵押财产,银行无法获得对抗第三人的优先权。

5.关于抵押物财产保险单上“第一受益人为银行”的约定的重要性问题 根据保险相关法律法规规定,被保险人为第一受益人。因此,若不约定银行为第一受益人的话,有可能在出险时,部分商业银行无法获得保险赔偿。

当然,以上列出的只是其中几个问题,实际信贷工作中存在着更多、更复杂的情况,这就要求商业银行信贷人员必须保持清醒头脑,对于客户既应尊重,又应以防范风险为底线,做到有礼有节。

专题推荐: