本文关于多种资产投资组合有效集,据

亚洲金融智库2021-06-05日讯:

1.两种风险资产的投资组合具有什么样的可行集和有效集

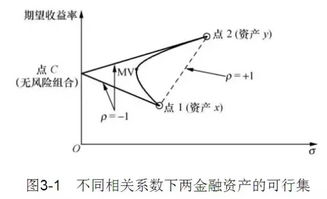

两种风险资产的投资组合具有当相关系数为-1时,无风险资产位于有效集上的可行集和有效集。

当相关系数为1时,两种资产形成的可行集是一条线,其形成的可行集即为有效集;当相关系数为-1时,两种资产形成的可行集是一条折线。

有效集是一条向右上方倾斜的曲线,它反映了“高收益、高风险”的原则;有效集是一条向上凸的曲线;有效集曲线上不可能有凹陷的地方。

扩展资料:

有效集的最优投资组合的选择。有效集确定了有效集的形状之后,有效集投资者就可根据自己的无差异曲线群选择能使自己投资效用最大化的最优投资组合了。有效集这个组合位于无差异曲线与有效集的相切点。

对于一个理性投资者而言,他们都是厌恶风险而偏好收益的。对于同样的风险水平,他们将会选择能提供最大预期收益率的组合;对于同样的预期收益率,他们将会选择风险最小的组合。

参考资料来源:

百度百科-有效集

2.两种风险资产的投资组合具有什么样的可行集和有效集

两种风险资产的投资组合具有当相关系数为-1时,无风险资产位于有效集上的可行集和有效集。

当相关系数为1时,两种资产形成的可行集是一条线,其形成的可行集即为有效集;当相关系数为-1时,两种资产形成的可行集是一条折线。 有效集是一条向右上方倾斜的曲线,它反映了“高收益、高风险”的原则;有效集是一条向上凸的曲线;有效集曲线上不可能有凹陷的地方。

扩展资料: 有效集的最优投资组合的选择。有效集确定了有效集的形状之后,有效集投资者就可根据自己的无差异曲线群选择能使自己投资效用最大化的最优投资组合了。

有效集这个组合位于无差异曲线与有效集的相切点。 对于一个理性投资者而言,他们都是厌恶风险而偏好收益的。

对于同样的风险水平,他们将会选择能提供最大预期收益率的组合;对于同样的预期收益率,他们将会选择风险最小的组合。 参考资料来源: 百度百科-有效集。

3..什么是有效资产组合,最优资产组合如何确定

有效资产组合是使风险相同但预期收益率最高的资产组合。最优资产组合是一个投资者选择的一个有效资产组合,并且具有最大的效用,它只能是在有效集和具有最大可能效用的无差别曲线的切点上。

现代资产组合理论是关于在特定风险水平下投资者(风险厌恶)如何构建组合来最大化期望收益的理论。现代资产组合理论(Modern Portfolio Theory,简称MPT)的突破性在于提出不需将众多投资的风险和收益特征孤立分析,而是去研究这些投资如何对组合的表现产生影响。

因此,MPT的假设强调投资者只有在可能得到更高期望收益时会有额外风险出现---也就是高风险,高收益。

这一理论最基本的原则是投资者可以构建投资组合的有效集合,即有效前沿。有效前沿可以在特定风险水平下使期望收益最大化。投资者对风险的容忍度将决定他所选择的有效前沿。

低容忍度的投资者会选在最低风险下可以提供最大收益的组合,高容忍度的会选择高风险下的可以提供最大收益的组合。

扩展资料

马克维茨投资组合理论的基本假设为:

(1)投资者是风险规避的,追求期望效用最大化;

(2)投资者根据收益率的期望值与方差来选择投资组合;

(3)所有投资者处于同一单期投资期。马克维茨提出了以期望收益及其方差(E,δ2)确定有效投资组合。

马克维茨投资组合理论的基本思路是:

(1)投资者确定投资组合中合适的资产;

(2)分析这些资产在持有期间的预期收益和风险;

(3)建立可供选择的证券有效集;

(4)结合具体的投资目标,最终确定最优证券组合。

参考资料来源:百度百科-有效资产组合

参考资料来源:百度百科-资产组合理论

4.什么是有效组合 投资组合 有效组合

什么是有效组合,咱们一基金组合为例:

1. 根据一定的投资目标、策略选择部分基金构成一个组合,这种组合产品是不经注册登记,组合中的基金以及比重都可以根据市场、客户自身情况以及原定的投资准则进行调整。

2. 相当于发行一只新基金,这类组合产品事先就被设计成了具有或稳健或激进或保守等不同风格的组合。在这类产品中,组合中所选取的基金及其配比的权重基本是不作调整的。这类FOF产品在生命周期概念诞生后,颇受市场的认同。

薛掌柜基金组合服务是将全球先进的资产配置理念与中国本土的资本市场相结合,根据不同投资者的风险承受能力量身定制,通过层层严格筛选,组合不同种类和不同风格的优质公募基金,并根据行情动态调整,以达到分散风险、帮助投资人获取中长期稳健收益的目的。

5.什么是有效资产组合,最优资产组合如何确定

资产组合效应 portfolio effect

货币存量的增减,引起资产结构重新组合,进而导致经济发生实质性变化的作用。是阐释货币政策影响经济活动传导机制的一个核心概念和关键环节。

资产是具有交换价值的实体,分为金融资产和实物资产两类。前者包括货币、债券和股票等能够取得货币收入或能从他人那里取得价值的债权或所有权凭证;后者包括耐用消费品、不动产和机器设备等直接提供消费服务和生产性服务的有形资产。每个支出单位(个人或机构)都试图使其资产结构达到某种均衡状态。

货币政策的执行会破坏支出单位原来的资产结构均衡,引发新的结构变动。假定中央银行以从市场购进债券的方式来增加货币供应,其影响首先就是使一些支出单位的资产组合中出现了超额的货币,即它们的资产结构均衡遭到破坏。为了恢复均衡,各支出单位开始购买债券。由于同样的原因,这种用债券替代货币的过程又会进一步破坏资产结构的均衡,并引起进一步调整资产结构,直至所有的金融资产都被波及。总的结果是中央银行购进债券增加货币供应的行动,一方面减少了金融资产的供应,另一方面则增加了对它们的需求,金融资产的价格因此而上升,这又会鼓励工厂企业增加新的金融资产供应,它们将进一步利用所得资金购买资本设备;资本品的生产会因而扩张,而由于生产资本品的工厂在短期内面临上升的边际成本,资本品的供给价格会被抬高;最后,资本品生产的扩展会通过投资乘数的作用,使全社会的收入水平提高,从而产生增加总需求的作用通过上述过程,支出单位的资产结构将恢复平衡:他们在增加货币持有量的同时,也增加了其他资产(各种金融资产和实物资产)的持有量,并且,这些资产的边际收益也重新相等。

关于资产组合效应,各经济学流派观点比较接近不同之处在于:凯恩斯学派强调利率变动在整个调整过程中的作用,而货币学派则强调价格变动的决定性作用后者认为,货币存量的变动,直接改变了支出单位资产组合中所有资产的价格,并由此而增加了支出单位的消费支出和资本品支出。

6.马科维茨的资产组合理论

原发布者:vyc3xpw

马科维茨投资组合理论马科维茨(HarryM.Markowitz,)1990年因其在1952年提出的投资组合选择(PortfolioSelection)理论获得诺贝尔经济学奖。主要贡献:发展了一个在不确定条件下严格陈述的可操作的选择资产组合理论:均值方差方法Mean-Variancemethodology.主要思想:Markowitz把投资组合的价格变化视为随机变量,以它的均值来衡量收益,以它的方差来衡量风险(因此Markowitz理论又称为均值-方差分析);把投资组合中各种证券之间的比例作为变量,那么求收益一定的风险最小的投资组合问题就被归结为一个线性约束下的二次规划问题。再根据投资者的偏好,由此就可以进行投资决策。基本假设:H1.所有投资都是完全可分的。每一个人可以根据自己的意愿(和支出能力)选择尽可能多的或尽可能少的投资。H2.一个投资者愿意仅在收益率的期望值和方差(标准差)这两个测度指标的基础上选择投资组合。H3.投资者事先知道投资收益率的概率分布,并且收益率满足正态分布的条件。H4.一个投资者如何在不同的投资组合中选择遵循以下规则:一,如果两个投资组合有相同的收益的标准差和不同的预期收益,高的预期收益的投资组合会更为可取;二,如果两个投资组合有相同的收益的预期收益和不同的标准差,小的标准差的组合更为可取;三,如果一个组合比另外一个有更小的收益标准差和更高的预期收益,它更为可取。基本概念1.单一证券的收益和风险:对于单一证券而言,特定期限内的投资收益等于收到的红利加上

专题推荐: