本文关于上市公司可交债投资者,据

亚洲金融智库2021-05-07日讯:

1.可交换私募债券是什么东西

你这段话基本上是断章取义,在“拟以”之前应该是有该上市公司某一个股东的名称,注意是上市公司的股东并不是上市公司自身,必须注意有些公司的母公司的集团公司与现在上市的上市公司的名称是相近的,但实际上是不同的,建议你看清楚公司公告里所使用的名称吧,一般就是该上市公司的某一个股东(正常是该公司的大股东)。另外这个债券是可以转换成股份,但并不像是可转债那样会增加公司股本的,所谓的可交换私募债券中的交易的意义是指由上市公司的某一个股东以所持有的股票作为交换这些债券投资者行使以债券换取股票的股利。对于公司和已经持有该公司股票的投资者来说是没有什么利弊的,可以简单的理解为上市公司的某一个股东以上市公司的股票作为质押物进行债务融资的行为,也就是说并不是上市公司自身的行为,上市公司自身的行为当然会影响上市公司和持有该公司股票的投资者,但现在是上市公司的某一个股东行为,虽然大多数是大股东行为,但这并不影响公司正常经营,由于发行这类债券,在未来发生债券行使交换股票的股利时,会出现大股东“减持”股票的现象,这是属于披露信息的范畴,故此在发行这类债券时上市公司是需要尽到披露相关持股比例较多的股东交易本公司股权的信息义务。

何为中小企业可交换私募债券呢?

深圳交易所将其定义为:中小微型企业依据《试点办法》以非公开方式发行的,在一定期限内依据约定条件可以交换成上市公司股份的中小企业私募债券,也可以理解为附换股条件的中小企业私募债品种。

其概念与上市公司可转债有一定的相似,但区别在于,上市公司可转债是上市公司以自己公司的股份作为转换标的,而可交换私募债是指以发行人所持有的A股市场符合相应条件的股份,而不限于发行人自家股份作为转换标的。

具体到可作为交换标的的股票,深交所的通知指出,可交换私募债券预备用于交换的股票应当是在深交所上市的A股股票;预备用于交换的股票在本次债券发行前,除为本次发行设定质押担保外,应当不存在被司法冻结等其他权利受限情形;在可交换时不存在限售条件,且转让该部分股票不违反发行人对上市公司的承诺。

可交换私募债券在发行前,预备用于交换的股票及其孳息应当质押给受托管理人,用于对债券持有人交换股份和本期债券本息偿付提供担保。质押股票数量应当不少于债券持有人可交换股票数量,具体质押比例、维持担保比例、追加担保机制以及违约处置等事项由当事人协商并在募集说明书中进行约定。

换股期限为自发行结束之日起6个月后方可交换为预备用于交换的股票;换股价格应当不低于发行日前一个交易日可交换股票收盘价的90%以及前20个交易日收盘价的均价的90%,具体换股期限、换股价格以及换股价格调整机制等事项由当事人协商并在募集说明书中进行约定。

可交换私募债券持有人在换股期限内可以选择交换股票或者不交换股票,而申请交换股票的,应当通过证券公司向本所申报换股指令。

2.上市公司股东发行可交换公司债券

可交换公司债券是指上市公司的股东依法发行、在一定期限内依据约定的条件可以交换成该股东所持有的上市公司股份的公司债券。

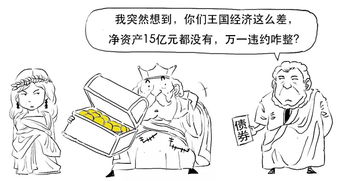

“上市公司股东发行可交换公司债券”这个文件主要是为了缓解大小非对市场的冲击。

通俗点就是说,公司债券可以拿去换股份(股票),从而那些大小非不用直接在二级市场上抛售,缓解了大小非对证券市场的冲击。

举例:X公司欠你钱,发行了债券给你做抵押,在规定的期限时间内你可以拿债券去换X公司的股票。

买了债券的人可以换成股票。

3.什么是可交换债券

你好,所谓可交换债券(Exchangeable Bonds),是指上市公司股东将其持有的股票抵押给托管机构(或登记结算公司)之后发行的公司债券,该债券的持有人在将来的某个时期内,能够按照约定的条件以持有的公司债券交换获取股东发债时抵押的上市公司股权。可交换公司债券是指上市公司的股东依法发行、在一定期限内依据约定的条件可以交换成该股东所持有的上市公司股份的公司债券。

可交换债券与可转换债券类似,都是投资者持有债券,都可以根据市场情况决定是否换为股票。可转债转换而来的股票是原上市公司没有发行的,而可交债交换来的,则是上市公司已经发行且持有,并且托管于托管机构的股票。

可交换债券一般发生在母公司和控股的上市子公司之间,即母公司发行可转换债券,在转换期间,转换为上市的子公司股票。母公司发行债券前,需要将其持有上市子公司股票到指定机构冻结,作为可交换债券的抵押品。可交换债券的条款设计与可转债券非常相似,发行要素通常也有:票面价格、利率、换股比例、发行期限、可回售条款、可赎回条款等。

可转换债券和可交换债券本质上没有区别,都是债券嵌入了看涨期权、修正转股期权、赎回期权、回售期权后形成的复杂衍生产品,可交换债券发行征求意见稿也指出可交换债券主要条款参照可转债发行条款执行,其中对修正条款、赎回条款、回售条款等设计和可转债相应条块设计没有实质性区别。

在欧洲国家,可交换债券被广泛应用于普通融资、减持股权套利以及并购的资本项目中,其形式也在不断创新中,发行人在国内和国外发行可交换债券,标的股票也可以是国内或者国外的发行人所持股权。大股东减持公司股票多用可交换债券这种方式,避免有关股票因大量抛售而股价受到太大的冲击;而很多企业为了提高透明度和向其他方向发展,都会发行此类债券以解除公司之间互相控制的情况。

在中国香港,和记黄埔就曾两度发行可交换债券以减持沃达丰(Vodafone),而这两度减持都平稳完成。

在美国,可交换债券发展很迅速,在1980年它还只占与权益相联的债券6%的比重,但是到1998年,它已经占到了50%的份额。

本信息不构成任何投资建议,投资者不应以该等信息取代其独立判断或仅根据该等信息作出决策,如自行操作,请注意仓位控制和风险控制。

4.什么是私募可交换债和可交换债

可交换私募债是指非公开发行的可交换债,非公开发行应当向合格投资者发行,不得采用公告、公开劝诱和变相公开方式,每次发行对象不能超过二百人。

可交换公司债券(以下简称可交换债或可交债,ExchangeabeBond,简称EB)是指上市公司的股东依法发行、在一定期限内依据约定的条件可以交换成该股东所持有的上市公司股份的公司债券。发行人作为上市公司的股东,以存量股票作为质押,如果换股则实现了换股减持,如果赎回或者回售则实现了低息融资。

望采纳,谢谢!

5.可交换债是什么

回答:可交换债是基于可转换债券之上的一种创新产品。债券持有者有权按照预先约定的条件用这种债券交换与债券发行者不同公司的股票,一般为其子公司、母公司,或者同属于一个集团之下的其他兄弟公司。

在股权分置改革后,若采取由国有控股母公司发行可交换债的办法,债券到期时可以转换成其上市子公司的限售股。这样,在不增加其上市子公司总股本情况下,降低了母公司对子公司的持股比例,使得上市公司的限售股更能够有控制、有节奏、相对均匀地进入流通市场。

业内人士称,如果将换股价格定在一个相对较高的溢价上,那么在股市低迷时,股票市价低于转换价格,可交换债不会转换为股票,限售股上市对市场的冲击不存在。在股市高涨时,股票供不应求,股票市价高于转换价格,可交换转换为股票,限售股上市对市场的冲击较弱,市场能够承受。

由于可交换债依靠的是市场永恒的逐利原理,利用可交换债解决限售股上市问题,实际上是借用市场的力量来选择上市的时机,而不是靠主观的判断来确定上市时机。对于股票市场来说,可交换债相当于一个自动稳定器,使市场供求趋于均衡,从而最大限度地减小国有股、法人股上市给市场带来的冲击和恐慌。

6.发行可交换公司债券,是好还是坏

答:

公司发行可转债是上市公司的一种融资方式,一般是公司有较好的开发项目,暂无资金采取的一种有效措施。

对投资者也是一种选择,可持有债券,获得较高利息,也可转成股票,分享公司发展成果是利好,当然对股市有一定分流资金的作用。

1、对大股东肯定是利好,因为公司的融资增加。

2、对中小股东是否好事则要区别对待,如能产生良好效益就是好事(因为股票价格其他影响有很多),否则就是坏事。但一般来说,市场是当利好来理解的。

可转换债券是债券的一种,它可以转换为债券发行公司的股票,通常具有较低的票面利率。从本质上讲,可转换债券是在发行公司债券的基础上,附加了一份期权,并允许购买人在规定的时间范围内将其购买的债券转换成指定公司的股票。

专题推荐: