本文关于定向增发法律法规,据

亚洲金融智库2021-04-23日讯:

1.定向增发的相关法律法规有哪些

4、什么是新三板定增? 有什么特点?

新三板定增,又称新三板定向发行,是指申请挂牌公司、挂牌公司向特定对象发行股票的行为。新三板定向发行具有以下特点:

(1)企业可以在挂牌前、挂牌时、挂牌后定向发行融资,发行后再备案;

(2)企业符合豁免条件则可进行定向发行,无须审核;

(3)新三板定增属于非公开发行,针对特定投资者,不超过35人;

(4)投资者可以与企业协商谈判确定发行价格;

(5)定向发行新增的股份不设立锁定期。

5、新三板定增流程有哪些?什么情况下可豁免核准?

新三板定增的流程有:(1)确定发行对象,签订认购协议;(2)董事会就定增方案作出决议,提交股东大会通过;(3)证监会审核并核准;(4)储架发行,发行后向证监会备案;(5)披露发行情况报告书。

发行后股东不超过200人或者一年内股票融资总额低于净资产20%的企业可豁免向中国证监会申请核准。新三板定增由于属于非公开发行,企业一般要在找到投资者后方可进行公告,因此投资信息相对封闭。

6、投资者为什么要参与新三板定增?

(1)目前协议转让方式下,新三板市场整体交易量稀少,投资者很难获得买入的机会。定向发行是未来新三板企业股票融资的主要方式,投资者通过参与新三板企业定向增发,提前获取筹码,享受将来流动性迅速放开带来的溢价。

(2)新三板定向发行融资规模相对较小,规定定向增发对象人数不超过35人,因此单笔投资金额最少只需十几万元即可参与;

(3)新三板定向发行不设锁定期,定增股票上市后可直接交易,避免了锁定风险;

(4)新三板定向发行价格可协商谈判来确定,避免买入价格过高的风险。

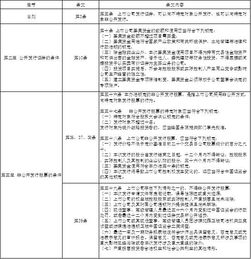

二、定增的详细流程:

1、董事会对定增进行决议,发行方案公告:

主要内容:

(一)发行目的

(二)发行对象范围及现有股东的优先认购安排

(三)发行价格及定价方法

(四)发行股份数量

(五)公司除息除权、分红派息及转增股本情况

(六)本次股票发行限售安排及自愿锁定承诺

(七)募集资金用途

(八)本次股票发行前滚存未分配利润的处置方案

(九)本次股票发行前拟提交股东大会批准和授权的相关事项

2、召开股东大会,公告会议决议

内容与董事会会议基本一致。

3、发行期开始,公告股票发行认购程序

公告主要内容:

(一)普通投资者认购及配售原则

(二)外部投资者认购程序

(三)认购的时间和资金到账要求

4、股票发行完成后,公告股票发行情况报告

公告主要内容:

(一) 本次发行股票的数量

( 二) 发行价格及定价依据

( 三) 现有股东优先认购安排

( 四) 发行对象情况

5、定增并挂牌并发布公开转让的公告

公告主要内容:

本公司此次发行股票完成股份登记工作,在全国中小企业股份转让系统挂牌并公开转让。

2.法律规定定向增发证监会受理后需要多久必须做出决定

根据《上市公司证券发行管理办法》第四十六条:中国证监会依照下列程序审核发行证券的申请:(一)收到申请文件后,五个工作日内决定是否受理;(二)中国证监会受理后,对申请文件进行初审;(三)发行审核委员会审核申请文件;(四)中国证监会作出核准或者不予核准的决定。《证券法》第二十四条:国务院证券监督管理机构或者国务院授权的部门应当自受理证券发行申请文件之日起三个月内,依照法定条件和法定程序作出予以核准或者不予核准的决定,发行人根据要求补充、修改发行申请文件的时间不计算在内;不予核准的,应当说明理由。

定向增发,也是按这个期限,一般是三月

3.法律规定定向增发证监会受理后需要多久必须做出决定

根据《上市公司证券发行管理办法》第四十六条:中国证监会依照下列程序审核发行证券的申请:(一)收到申请文件后,五个工作日内决定是否受理;(二)中国证监会受理后,对申请文件进行初审;(三)发行审核委员会审核申请文件;(四)中国证监会作出核准或者不予核准的决定。

《证券法》第二十四条:国务院证券监督管理机构或者国务院授权的部门应当自受理证券发行申请文件之日起三个月内,依照法定条件和法定程序作出予以核准或者不予核准的决定,发行人根据要求补充、修改发行申请文件的时间不计算在内;不予核准的,应当说明理由。定向增发,也是按这个期限,一般是三月。

4.定向增发规则指引近期颁布,允许建立绿鞋制度

“绿鞋”制度是超额配售选择权的俗称,业界也称之为“绿鞋”期权,是指发行人在与主承销商订立的承销协议中,给予主承销商一项期权,使其有权在股票发行后30天内,以发行价从发行人处购买额外发行不超过原发行数量15%的股票。

国外在股票发行承销协议中,承销商会与发行人约定一个价格稳定期,一般不超过30天。 在稳定期内,为稳定股价,承销商有义务在市场上买入其承销的股票。

稳定股价的主要手段即行使超额发售权。得到这项期权之后,主承销商可以(而且一般总是)按原定发行量的115%销售股票。

当股票十分抢手、发行后股价上扬时,主承销商即以发行价行使绿鞋期权,从发行人处购得超额15%(或小于15%)的股票以对冲其超额发售的空头头寸,并收取超额发售的费用,此时实际发行数量超过原定发行规模15%(或小于15%)。 当股票受到冷落、发行后股价下跌时,主承销商将不行使该期权,而是从市场上购回超额发行的股票以支撑价格并对冲空头头寸,此时实际发行数量与原定数量相等。

由于此时市价低于发行价,主承销商也不会受到损失。而从市场购回15%发行量的股票,相当于主承销商托市,对稳定股价、保护新股投资者起很大的作用。

在过去的20年,超额发售权这一方法在新股发行中已成为近乎标准的作法,在发达资本市场的首次公开发行股票(IPO)和上市公司增发新股中广泛使用。 早在2001年9月,中国证监会就发布了《超额配售选择权试点意见》,用来规范主承销商在上市公司向全体社会公众发售股票中行使超额配售选择权的行为。

但由于各方面的原因,绿鞋机制迟迟没有被上市公司采用。直到2005年2月,G恒升股东大会通过的增发方案才首次出现超额配售选择权。

不过由于2005年4月底中国证监会启动股权分置改革,再融资暂停,因此G恒升的增发未能实施,绿鞋机制也就没能在实际操作中运用。 时隔56个月,绿鞋机制如今被再次被提及有了不同的背景,股改营造了全流通环境,股价表现对大股东的利益有着直接影响,绿鞋机制有了应用载体。

正是在这种背景下,相关管理部门正在酝酿《超额配售选择权试点办法》,绿鞋机制有望走出“深闺”。 。

专题推荐: