本文关于并购重组私募投资基金,据

亚洲金融智库2021-05-02日讯:

1.并购基金和私募的区别有哪些呢

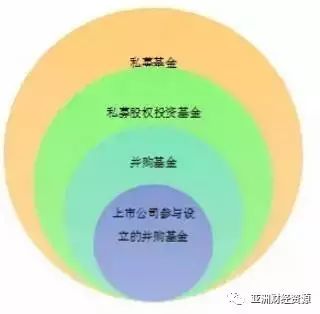

普遍的看法是,并购基金是私募股权投资基金的一个分支。

私募股权投资是指以非公开方式募集资本,投资于企业股权的一种投资形式。相对于企业发展所处的种子期、初创期、发展扩张期和 Pre-IPO 时期,私募股权投资基金可分为天使基金、风险投资基金、增长型基金和 Pre-IPO 基金;对于企业成熟阶段和衰退阶段的投资,主要由并购基金完成。

然而,在国外资本市场,私募股权基金主要指并购基金,与之呼应的一词是风险投资基金;而在国内资本市场,私募股权投资基金主要指投资于 Pre-IPO阶段的资金。造成私募股权投资基金内涵差别的主要原因在于私募股权投资基金并不是一个划分各类投资基金的合适标准。

私募股权投资的特点在于融资方式,而并购基金着重于强调交易方式。 从私募股权投资基金的发展历史来看,私募基金起源于并购基金。

二十世纪九十年代前,杠杆收购是并购基金采用的典型交易方式,并购基金就意味着杠杆收购。杠杆收购在二十世纪八十至九十年代达到高峰,之后随着垃圾债券市场的崩溃而逐渐将萎缩,而后又在二十一世纪复苏。

(来源:宜贷网 黄友桥) 并购基金投资须知: 并购基金的运作是一个复杂的过程,从基金募集、成立到并购的实施、项目管理以及分红、退出清算,某个环节出现问题,都会使投资者面临损失。因此并购基金在进行产品化的过程中应当特别注意风险的控制,尤其要关注如何实现安全退出,注重退出方式和时机的选择,制定完善的退出方案。

2.上市公司并购重组行政许可审核中,私募投资基金备案有何要求

上市公司并购重组行政许可审核中,对私募投资基金备案的要求:① 资产重组行政许可申请中,独立财务顾问和律师事务所 应当对本次重组是否涉及私募投资基金以及备案情况进行核查 并发表明确意见。

涉及私募投资基金的,应当在重组方案实施 前完成备案程序。如向中国证监会提交申请材料时尚未完成私募投资基金备 案,申请人应当在重组报告书中充分提示风险,并对备案事项 做出专项说明,承诺在完成私募投资基金备案前,不能实施本 次重组方案。

在中国证监会审核期间及完成批准程序后,完成私募投资 基金备案的,申请人应当及时公告并向中国证监会出具说明。 独立财务顾问和律师事务所应当对备案完成情况进行核查并发 表明确意见。

之后,方可实施重组方案。② 要约豁免义务申请中,申请人为私募投资基金的,应当在中国证监会受理前完成备案程序。

财务顾问(如有)、律师 事务所应当在《财务顾问报告》《法律意见书》中对本次申请 涉及的私募投资基金以及备案完成情况进行核查并发表明确 意见。

3.《并购基金和私募的区别是什么

看门狗财富为您解答。

普遍的看法是,并购基金是私募股权投资基金的一个分支。私募股权投资是指以非公开方式募集资本,投资于企业股权的一种投资形式。相对于企业发展所处的种子期、初创期、发展扩张期和 Pre-IPO 时期,私募股权投资基金可分为天使基金、风险投资基金、增长型基金和 Pre-IPO 基金;对于企业成熟阶段和衰退阶段的投资,主要由并购基金完成。

然而,在国外资本市场,私募股权基金主要指并购基金,与之呼应的一词是风险投资基金;而在国内资本市场,私募股权投资基金主要指投资于 Pre-IPO阶段的资金。造成私募股权投资基金内涵差别的主要原因在于私募股权投资基金并不是一个划分各类投资基金的合适标准。私募股权投资的特点在于融资方式,而并购基金着重于强调交易方式。

从私募股权投资基金的发展历史来看,私募基金起源于并购基金。二十世纪九十年代前,杠杆收购是并购基金采用的典型交易方式,并购基金就意味着杠杆收购。杠杆收购在二十世纪八十至九十年代达到高峰,之后随着垃圾债券市场的崩溃而逐渐将萎缩,而后又在二十一世纪复苏。

4.《并购基金和私募的区别是什么

看门狗财富为您解答。

普遍的看法是,并购基金是私募股权投资基金的一个分支。私募股权投资是指以非公开方式募集资本,投资于企业股权的一种投资形式。

相对于企业发展所处的种子期、初创期、发展扩张期和 Pre-IPO 时期,私募股权投资基金可分为天使基金、风险投资基金、增长型基金和 Pre-IPO 基金;对于企业成熟阶段和衰退阶段的投资,主要由并购基金完成。然而,在国外资本市场,私募股权基金主要指并购基金,与之呼应的一词是风险投资基金;而在国内资本市场,私募股权投资基金主要指投资于 Pre-IPO阶段的资金。

造成私募股权投资基金内涵差别的主要原因在于私募股权投资基金并不是一个划分各类投资基金的合适标准。私募股权投资的特点在于融资方式,而并购基金着重于强调交易方式。

从私募股权投资基金的发展历史来看,私募基金起源于并购基金。二十世纪九十年代前,杠杆收购是并购基金采用的典型交易方式,并购基金就意味着杠杆收购。

杠杆收购在二十世纪八十至九十年代达到高峰,之后随着垃圾债券市场的崩溃而逐渐将萎缩,而后又在二十一世纪复苏。

5.并购基金是什么意思

并购基金,因为全称为Buyout Fund,是从20世纪中期欧美国家发展起来的一种基金形式,顾名思义,并购基金就是指专注于从事企业并购投资的基金。

投资手法:收购目标企业股权获得目标企业的控制权,然后对目标企业进行重组改造,一段时间之后再出售。 并购基金运作模式 目前国内券商开展的并购基金运作模式有一下三种: 1、参与地方政府主导的并购基金 据悉,上海国际集团拟牵头组建规模达百亿的人民币海外并购基金,证券公司有望作为出资方参与其中。

2、合资组建并购基金 除与地方政府合作外,不少券商也会选择。

6.并购基金是什么意思并购基金运作模式有哪些

并购基金,因为全称为Buyout Fund,是从20世纪中期欧美国家发展起来的一种基金形式,顾名思义,并购基金就是指专注于从事企业并购投资的基金。

投资手法:收购目标企业股权获得目标企业的控制权,然后对目标企业进行重组改造,一段时间之后再出售。 并购基金运作模式 目前国内券商开展的并购基金运作模式有一下三种: 1、参与地方政府主导的并购基金 据悉,上海国际集团拟牵头组建规模达百亿的人民币海外并购基金,证券公司有望作为出资方参与其中。

2、合资组建并购基金 除与地方政府合作外,不少券商也会选择与国际知名资本巨头开拓并购业务。 3、直投模式 券商直投子公司主导发起设立并购基金。

这种并购基金的资金一部分是券商自己提供,另一部分则是向社会募集。指直投模式有利于迅速转化积累项目。

同时,这种运营模式很有可能成为券商未来开展并购基金的业务主流。

专题推荐: