本文关于法律法规要求报包装物进项税,据

亚洲金融智库2021-05-05日讯:

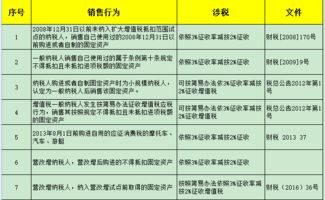

1.抵扣进项税的法律规定

根据财税[2004]156号文件规定,纳税人取得固定资产后,支付了相关费用并取得了相关抵扣凭证,但这部分进项税额并不能全部抵扣当期的销项税额,所以,我们先将此部分进项税额记入“待抵扣税额——待抵扣增值税(增值税转型)”,然后按有关规定,再转入“应交税费——应交增值税(固定资产进项税额)”的借方,抵扣当期的销项税额。

纳税人购进的已作进项抵扣的固定资产发生非增值税应税行为,应将这部分进项税额转出。

2.收到包装物押金属于销项税还是进项税

逾期的押金是其他业务收入,为销项

《国家税务总局关于印发〈增值税若干具体问题的规定〉的通知》(国税发[1993]154号)规定,纳税人为销售货物而出租出借包装物收取的押金,单独记账核算的,不并入销售额征税。但对因逾期未收回包装物不再退还的押金,应按所包装货物的适用税率征收增值税。《国家税务总局关于取消包装物押金逾期期限审批后有关问题的通知》(国税函[2004]827号)规定,自2004年7月1日起,纳税人为销售货物出租出借包装物而收取的押金,无论包装物周转使用期限长短,超过1年(含1年)以上仍不退还的均并入销售额缴税。据此,企业收取的逾期未退的包装物押金,以及收取1年以上仍未退还的包装物押金,均应并入应税货物的销售额缴纳增值税。

按照规定,对除啤酒、黄酒外的其他酒类产品收取的包装物押金,无论是否返还以及会计上如何核算,均应计入当期销售额征税。

企业收到包装物的押金

借:现金(银行存款)

贷;其他应付款(某单位)

对于逾期没收的押金

借:其他应付款

贷:其他业务收入

对于押金收入应交的增值税计入其他业务支出

借:其他业务支出

贷:应交税金

3.关于包装物的税收政策文件号是什么

根据《国家税务总局关于加强增值税征收管理若干问题的通知》(国税发〔1995〕192号)规定:“三、从1995年6月1日起,对销售除啤酒、黄酒外的其他酒类产品而收取的包装物押金,无论是否返还以及会计上如何核算,均应并入当期销售额征税。”

《国家税务总局关于〈印发增值税若干具体问题的规定〉的通知》(国税发〔1993〕154号)第二条第(一)项规定:纳税人为销售货物而出租出借包装物收取的押金,单独记账核算的,不并入销售额征税。但对因逾期未收回包装物不再退还的押金,应按所包装货物的适用税率征收增值税。

专题推荐: