本文关于量化投资pdf,据

亚洲金融智库2021-05-29日讯:

1.有哪位大师能给推荐几本量化投资的经典书籍

1.《打开量化投资的黑箱》

这本书算是对量化投资的科普性介绍,没有复杂的公式,很适合初学者。

2.《解读量化投资:西蒙斯用公式打败市场的故事》

正如题目中说的那样,这本书是故事性的书,主要是介绍西蒙斯的一些经历和思维方式。

3.《量化投资策略:如何实现超额收益Alpha》

这本书对常见的各种策略及其量化指标做了系统性分析,但是翻译得。。不是很好,建议英语好的朋友阅读英文版。

4.《金融计量学:从初级到高级建模技术》

这本书是一本偏计量的书,介绍了很多金融领域的建模方法,需要一定的数学功底,可以作为量化投资基础知识学习书。

2.有哪些值得推荐的量化投资类书籍

1.《打开量化投资的黑箱》这本书算是对量化投资的科普性介绍,没有复杂的公式,很适合初学者。

2.《解读量化投资:西蒙斯用公式打败市场的故事》正如题目中说的那样,这本书是故事性的书,主要是介绍西蒙斯的一些经历和思维方式。3.《量化投资策略:如何实现超额收益Alpha》这本书对常见的各种策略及其量化指标做了系统性分析,但是翻译得。

不是很好,建议英语好的朋友阅读英文版。

4.《金融计量学:从初级到高级建模技术》这本书是一本偏计量的书,介绍了很多金融领域的建模方法,需要一定的数学功底,可以作为量化投资基础知识学习书。

3.有哪些值得推荐的量化投资类书籍

开门见山,下面推荐10本投资入门的经典书籍,总有一本适合你。

1.经济学原理 曼昆的「经济学原理」作为三大经典入门书籍之一,浅显易了、博大精深、富有人文热情,是学习投资怎么都绕不开的一本书。为什么有的人聪明绝顶,却一生穷困潦倒?很多时候,学校只给了专业知识,却没有告诉人们如何理财。

而经济学,作为投资理财的基础课程,对人的一生都是有用的。2.伟大的博弈 一部讲述以华尔街为代表的美国资本市场发展历史的著作。

要了解投资市场,就要了解华尔街的历史。贪婪,投机,野蛮生长,这是人的本性,也是资本市场的原生态,你只有了解了它们,才会变得更加理性。

3.选择做富人 一个人是贫穷还是富裕,不是靠运气,也不是机遇,而靠的是选择:一种生活方式和价值体系的选择。中国第一部以故事化手法展现的理财专著!4.财富自由之路 很多人对李笑来的偏见,是源于对他的不理解。

很多人对财富和投资的偏见,是认知差异的结果。这是一本不可多得的书,不少人在李笑来的影响下,往财务自由的路上奋进,而更多的人则是在对李笑来的偏见中,止步不前。

5.邓普顿教你逆向投资 主角约翰?邓普顿,被誉为本世纪伟大的选股人,他开创了全球投资的先河,在长达50年的股市上叱咤风云,表现出色。本书以前所未有的视角,揭开了邓普顿的投资之谜。

这本书让我明白了一个道理,要远离喧嚣与浮躁,离市场远一点,离内心近一点。6.巴菲特的护城河 说起投资,绕过巴菲特是不存在的。

不多做介绍,简单实用,干货十足。7.股市真规则 如果只用一本经典来指导自己的股票投资,那就只有它了!站在巴菲特和晨星公司的肩膀上投资。

它是一本基本面分析的绝佳著作,言简意赅,有理有据,让人不得不服。8.投资异类 这是一本介绍天使投资的书,书中关于投资的理念和策略都非常受用,可以说是干货满满。

9.彼得林奇的成功投资 大师和专家的区别是,大师总是把复杂的事情说简单,而专家总是把简单的事情搞复杂。彼得林奇就是这样一个大师级的存在,他的书平白实用,深刻扼要,阅读体验非常愉悦。

10.股票大作手回忆录 这是一本精彩的人物传记,列为传世经典之作都不为过。即使作者所写的经历相距当前已经过了一个世纪,但文中显露出来的智慧和光芒,仍然不会过时。

无论处于什么样的时代,人性总是不变的。

4.国内做的好的量化投资软件有哪些

需要懂一些数学模型,比如统计分析、人工智能算法之类的,他的本质是利用数学模型分析数据潜在的规律寻找交易机会,并利用计算机程序来搜寻交易时机以及完成自动化交易。并没有现成的软件可以做这个,因为它需要一个搭建一个专业的平台,这不是一个人可以完成的。

国内有一些软件,比如大智慧提供数量分析,还有一些软件提供股票、期货的程序化交易。但是实际上这并不是真正意义上的量化交易。事实上,做一款纯粹的适合个人投资者的量化投资软件,难度是非常大的,因为量化策略并不想传统的基本面、技术面那样存在已有既定的必然规律。他需要跨越多学科,多领域去挖掘数据的规律,然后利用得出的规律进行交易。但是不同时间、空间的数据的潜在规律并不一致,所以对量化过程进行标准化是一件很难完成的事情。

如果是计算机或者数学专业的人士,可以考虑使用C、C++、SQL等语言,其他的可以使用MATLAB/SAS 等软件。不管是哪一种软件,要实现量化交易,肯定是需要一定的建模基础和编程基础的,其中最重要的东西是数学能力。

5.量化投资是什么 如何做量化投资

量化投资技术几乎覆盖了投资的全过程,包括量化选股、量化择时、股指期货套利、商品期货套利、统计套利、算法交易,资产配置,风险控制等。

1·量化选股

量化选股就是采用数量的方法判断某个公司是否值得买入的行为。根据某个方法,如果该公司满足了该方法的条件,则放入股票池,如果不满足,则从股票池中剔除。量化选股的方法有很多种,总的来说,可以分为公司估值法、趋势法和资金法三大类

2·量化择时

股市的可预测性问题与有效市场假说密切相关。如果有效市场理论或有效市场假说成立,股票价格充分反映了所有相关的信息,价格变化服从随机游走,股票价格的预测则毫无意义。众多的研究发现我国股市的指数收益中,存在经典线性相关之外的非线性相关,从而拒绝了随机游走的假设,指出股价的波动不是完全随机的,它貌似随机、杂乱,但在其复杂表面的背后,却隐藏着确定性的机制,因此存在可预测成分。

3·股指期货

股指期货套利是指利用股指期货市场存在的不合理价格,同时参与股指期货与股票现货市场交易,或者同时进行不同期限,不同(但相近)类别股票指数合约交易,以赚取差价的行为,股指期货套利主要分为期现套利和跨期套利两种。股指期货套利的研究主要包括现货构建、套利定价、保证金管理、冲击成本、成分股调整等内容。

4·商品期货

商品期货套利盈利的逻辑原理是基于以下几个方面 :

(1)相关商品在不同地点、不同时间对应都有一个合理的价格差价。

(2)由于价格的波动性,价格差价经常出现不合理。

(3)不合理必然要回到合理。

(4)不合理回到合理的这部分价格区间就是盈利区间。

5·统计套利

有别于无风险套利,统计套利是利用证券价格的历史统计规律进行套利,是一种风险套利,其风险在于这种历史统计规律在未来一段时间内是否继续存在。统计套利在方法上可以分为两类,一类是利用股票的收益率序列建模,目标是在组合的β值等于零的前提下实现alpha 收益,我们称之为β中性策略;另一类是利用股票的价格序列的协整关系建模,我们称之为协整策略。

6·期权套利

期权套利交易是指同时买进卖出同一相关期货但不同敲定价格或不同到期月份的看涨或看跌期权合约,希望在日后对冲交易部位或履约时获利的交易。期权套利的交易策略和方式多种多样,是多种相关期权交易的组合,具体包括:水平套利、垂直套利、转换套利、反向转换套利、跨式套利、蝶式套利、飞鹰式套利等。

7·算法交易

算法交易又被称为自动交易、黑盒交易或者机器交易,它指的是通过使用计算机程序来发出交易指令。在交易中,程序可以决定的范围包括交易时间的选择、交易的价格、甚至可以包括最后需要成交的证券数量。根据各个算法交易中算法的主动程度不同,可以把不同算法交易分为被动型算法交易、主动型算法交易、综合型算法交易三大类。

8·资产配置

资产配置是指资产类别选择,投资组合中各类资产的适当配置以及对这些混合资产进行实时管理。量化投资管理将传统投资组合理论与量化分析技术的结合,极大地丰富了资产配置的内涵,形成了现代资产配置理论的基本框架。

它突破了传统积极型投资和指数型投资的局限,将投资方法建立在对各种资产类股票公开数据的统计分析上,通过比较不同资产类的统计特征,建立数学模型,进而确定组合资产的配置目标和分配比例。

6.量化投资—策略与技术的本书特色

第一,实战性。

书中的案例绝大多数来自于实际的市场数据,只有很少一部分是纯理论的分析。尤其是策略篇中的内容大部分来自于专业投资机构的研究报告,具有极强的实战价值。

第二,基于中国市场。与量化投资最接近的书籍当属“金融工程”,但金融工程中绝大多数的案例都来自于国外市场,很多策略在国内市场还不具备投资条件。

本书中的案例基本上都是对国内市场(股票、期货等)中的实际交易数据的分析,特别适合国内的投资者。第三,理论性。

量化投资离不开最新的数学和计算机理论的支持,本书用了将近一半的篇幅来阐述与量化投资有关的基础理论,并用了很多案例来说明这些理论的应用方法。避免了一般投资策略书籍重技术而忽视理论的缺点,从而使量化投资更加科学化。

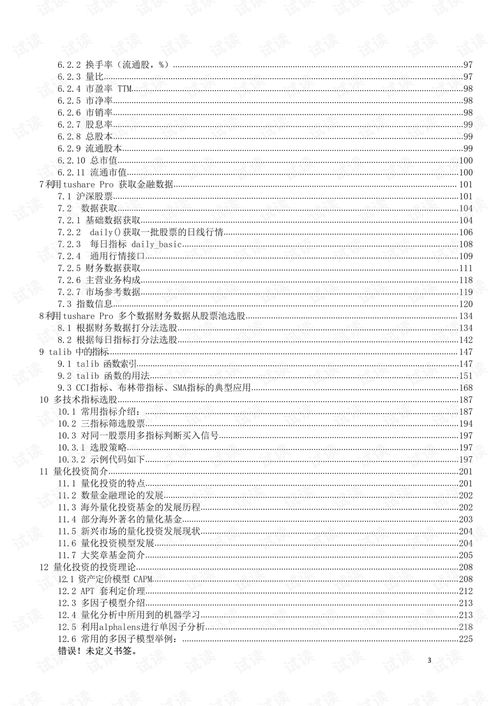

本书主要内容本书的内容分为:策略篇和理论篇。策略篇中阐述了各种量化投资的策略与方法,理论篇则详细介绍了支持量化投资的各种数学工具。

策略篇一共介绍了8个方面的投资策略,分别是量化选股、量化择时、股指期货套利、商品期货套利、统计套利、期权套利、算法交易及其他策略。投资策略 概述量化选股 量化投资最重要的策略,主要是研究如何利用各种方法选出最佳的股票组合,使得该股票组合的收益率尽可能高的同时,保持尽可能的稳定性。

量化选股一章阐述了8种不同角度的策略,分别为多因子模型、风格轮动模型、行业轮动模型、资金流模型、动量反转模型、一致预期模型、趋势追踪模型和筹码选股模型量化择时 量化投资中最难的,也是收益率最高的一种策略,主要研究大盘及个股走势,并进行相应的高抛低吸操作。如果能够正确判断大盘,则收益率会比单纯的买入-持有策略收益要高很多。

这一章主要阐述了8种择时模型,分别是趋势择时、市场情绪择时、有效资金模型、牛熊线模型、Hurst指数模型、SVM模型、SWARCH模型和异常指标择时 。

专题推荐: