本文关于实行投资者适当管理办法,据

亚洲金融智库2021-05-17日讯:

1.为什么要实行投资者适当性管理制度

与主板市场相比,创业板市场发行上市的标准相对较低,企业普遍具 有规模较小、经营业绩不够稳定的特点,在退市制度方面也有差异,投资 风险相对较高。

从国际经验看,创业板市场公司退市比例通常大于主板, 投资风险比较突出。根据深圳证券交易所的研究报告,2003年到2007年 美国纳斯达克市场和英国AIM市场的平均退市率分别为8%和11. 6% ,均 明显高于主板。

如果大量不了解创业板市场风险、不具备风险承受能力的 投资者盲目参与,有可能引发一系列问题。为了保护投资者合法权益,提 示投资者审慎做出投资创业板股票的选择,创业板市场建立了投资者适当 性管理制度,适度设置了投资者人市要求。

2.投资者适当性管理办法有什么新的变动

证券期货投资者适当性管理办法,是证监会为了明确、强化经营机构的适当性管理义务、切实保护投资者合法权益,所发布的一项适当性管理规定。

《办法》共43条,自2017年7月1日起施行。 文件解读 如果把整个规则浓缩成一句话,那就是“推荐适当投资者购买合适的产品”。

为了做到这一点,新规将投资者分为专业投资者和普通投资者两类。 专业投资者主要包括金融机构及其发行的理财产品、社保基金以及符合一定条件的组织和个人,他们在投资中不受限制。

除此之外就是普通投资者,它囊括了绝大多数股民,在投资中需要严格遵守适当性管理要求,否则,就要追究证券期货经营机构的法律责任。专业投资者和普通投资者在一定条件下还可以相互转化。

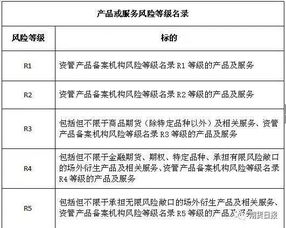

新规将普通投资者按风险承受能力,从保守型到激进型共划分为五类。对应的产品或服务的风险等级也划分为五类。

大名鼎鼎的A股,就被划入中风险的范畴。 理论上来说,投资者只能购买其对应风险等级或风险更低的金融产品,比如被判定为保守型的投资者,就不能购买A股。

但如果投资者坚持要买,经营机构在进行书面风险警示并录音后,也可以向其出售。毕竟天要下雨娘要嫁人,愿赌服输就好。

3.为什么要实施投资者适当性管理

适当性管理就是要把适当的产品或服务以适当的方式和程序提供给适当的人。我抄来一段对话你看是否明白:

孙小媄:监管层经常谈到的“投资者适当性管理”是什么意思?

阿土哥:现在证券市场交易的品种数量越来越多,有些品种设计也比较复杂。为了引导投资者理性投资,监管层必须进行投资者适当性管理。

孙小媄:说来也是。融资融券、股指期货以及各种衍生品,其原理比一般的股票买卖复杂多了,并非每一位投资者都适合入场交易。

阿土哥:再加上我国投资者数量庞大,个人素质和交易经验参差不齐。有些投资者可能会贸贸然做出超越自身风险承受能力的交易行为。所以监管层建立投资者适当性制度,是从源头上保护投资者的举措。

孙小媄:加强投资者适当性管理,避免投资者误入高风险区域,也有利于提高资本市场的稳定性。

阿土哥:说来简单,具体要做的工作非常多。首先要收集投资者的身份、财务、知识与交易经验等信息,进行风险评估与分类,有针对性加强对不同类别客户的指导和管理。

孙小媄:还要把握投资者的需求,以需求为导向加大产品开发力度,引导投资者理性选择风险收益特征与自己风险承受能力相匹配的品种。

阿。 适当性管理就是要把适当的产品或服务以适当的方式和程序提供给适当的人。我抄来一段对话你看是否明白:

孙小媄:监管层经常谈到的“投资者适当性管理”是什么意思?

阿土哥:现在证券市场交易的品种数量越来越多,有些品种设计也比较复杂。为了引导投资者理性投资,监管层必须进行投资者适当性管理。

孙小媄:说来也是。融资融券、股指期货以及各种衍生品,其原理比一般的股票买卖复杂多了,并非每一位投资者都适合入场交易。

阿土哥:再加上我国投资者数量庞大,个人素质和交易经验参差不齐。有些投资者可能会贸贸然做出超越自身风险承受能力的交易行为。所以监管层建立投资者适当性制度,是从源头上保护投资者的举措。

孙小媄:加强投资者适当性管理,避免投资者误入高风险区域,也有利于提高资本市场的稳定性。

阿土哥:说来简单,具体要做的工作非常多。首先要收集投资者的身份、财务、知识与交易经验等信息,进行风险评估与分类,有针对性加强对不同类别客户的指导和管理。

孙小媄:还要把握投资者的需求,以需求为导向加大产品开发力度,引导投资者理性选择风险收益特征与自己风险承受能力相匹配的品种。

阿土哥:还要向投资者充分揭示风险。主动、客观、真实地向投资者介绍情况,揭示风险,指导投资者做出理性判断和选择。

孙小媄:这与国外的电影“分级管理”不是很相似吗?

4.什么是“投资者适当性制度”

投资者适当性制度包含对投资者分类,对产品分级,按照风险级别匹配适当的投资者三方面的含义。

《证券期货投资者适当性管理办法》不可能规定出非常精准的一一对应的匹配关系。法规如果过细,很可能与实践脱节。为此,就要按照签署“责任状”的逻辑,紧紧抓住经营机构这个“一肩挑两头”的主体,明确经营机构既要按照《办法》规定和自律组织规定对投资者分类,又要具体负责对所销售的产品或提供的服务进行分级,制定产品分级的内部管理制度。应该说,能否准确分级是各机构核心竞争力的一种体现。

证券期货经营机构不是一般的市场参与者,它们既要面对筹资者,又要面对投资者,既要参与规则的制定,又是重量级的规则执行者,堪称市场秩序的主要塑造者之一。因此,必须强化经营机构的适当性义务。它们尽到应尽责任,就是在播撒理性参与市场的种子。

《办法》从适当性评估义务、风险揭示义务、内部管理义务、普通投资者保护义务等方面细化了证券期货经营机构的履责要求。针对违规行为的具体情形,《办法》一一列出“负面清单”,规定了可对经营机构以及直接负责的主管人员和其他直接责任人员采取的监管措施,以及情节严重的处理措施和行政处罚,对经营机构从业人员还可以依法采取市场禁入的措施。可以说,《办法》是一部“有牙齿的立法”。

如果这部法规能够切实落地,至少买卖不对等、不对称的问题可以得到部分化解。

专题推荐: